분류

기타정보

스토캐스틱 - 1편 기본 및 분석방

작성자 정보

- 작성자 슈어맨스

- 작성일

컨텐츠 정보

- 조회 122,295

본문

About "스토캐스틱"

시장에서 활용되는 대표적 매매시스템은 추세 시장에서 유효한 추세 추종형과 추세가 없는 비추세시장에서 유효한 형태 등으로 구분할 수 있 다.

비추세 시장에서 유효한 지표 중 대표적인 것이 바로 스토캐스틱이 다.

스토캐스틱은 George Lane이라는 기술적 분석가에 의하여 개발되었 다. George Lane은 그의 저서 "Technical Traders Bulletin"에서 스토캐스틱을 소개했는데 그는 스토캐스틱을 수년간 매매에 활용하였 고 다양한 시장 상황에 맞는 투자기법 들을 제시하였다.

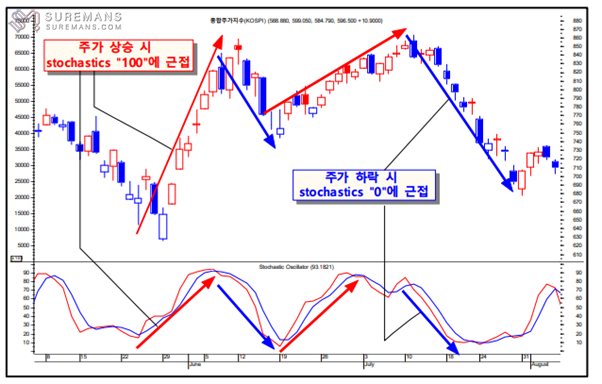

스토캐스틱은 일정기간 중 시장 가격의 움직임 속에서 당일의 종가가 어디에 위치하고 있는지를 나타내는 지표이다.

따라서 가격이 지속적으 로 상승하고 있다면 스토캐스틱값은 100에 가까워질 것이고 반대로 지 속적으로 하락하고 있다면 스토캐스틱값은 0에 가까워 지는 경향을 나 타나게 된다.

계산법

스토캐스틱은 %K, %D(slow %K), slow%D 등으로 구성된다.

— %K는 일정기간(n일) 동안의 고가와 저가 사이에 금일의 종가가 어 디에 위치하는 가를 나타내는 것이다.

— %D(=slow %K)는 %K의 3일간(혹은 3기간)의 이동평균값이다.

— slow %D는 %D의 3일간(혹은 3기간)의 이동평균값이다.

이를 산식으로 정리하면 다음과 같다.

%K = {(금일 종가 - 최근 n일 중 최저가) / (최근 n일 중 최고가-최근 n일 중 최저가)}×100

%D = %K의 k일 이동평균

slow %D = %D의 k일 이동평균 단, n일은 통상 5~14일 k는 통상 3일을 사용한다.

스토캐스틱은 fast 스토캐스틱과 slow 스토캐스틱으로 구분하여 사용한다.

fast 스토캐스틱은 %K와 %D를 사용하고 slow 스토캐스틱은 slow %K(=%D)와 slow %D를 를 사용하는데 fast 스토캐스틱이 너무 잦은 신 호로 속임수가 많기 때문에 주로 slow 스토캐스틱을 많이 사용하며 여기 서는 slow 스토캐스틱을 중심으로 소개한다.

분석방법 Ⅰ

① 초과매수, 초과매도를 이용한 방법

— %K는 가격 변화에 매우 민감하게 반응한다. 따라서 효과적일 때도 있지만 대체적으로 %D를 중심으로 분석하는 것이 유효하다.

— %D를 중심으로 초과매수 수준은 75~90수준을 넘어설 때, 초과매 도 수준은 10~25수준을 하회할 때로 이해한다. 이는 가격이 일정 기간 중 가격범위의 정점에 이르면 하락할 가능성이 높고 반대의 경우는 반등할 가능성이 크다는 점에 착안한 것이다.

— 그러나 통상 스토캐스틱을 분석해 보면 반드시 초과매수 수준에 도달했다고 해서 가격이 하락하는 것은 아니고 초과 매도 수준에 도달했다고 반등이 나타나는 것은 아니다. 특히 선물매매의 경우 초과매수, 초과매도 범위를 이용하여 즉시 반대 포지션(reversal) 을 취하게 되면 손실 위험이 커지는 경우가 많다.

— 따라서 이를 보완하기 위해서는 초과매수·매도수준 진입시 매매를 하지 않고 초과매수수준을 하향 돌파하거나 초과매도 수준을 상향 돌파할 때 매매를 하는 것이 위험을 줄 일수 있다. 즉 흐름을 확인 하는 매매를 하는 것이다.

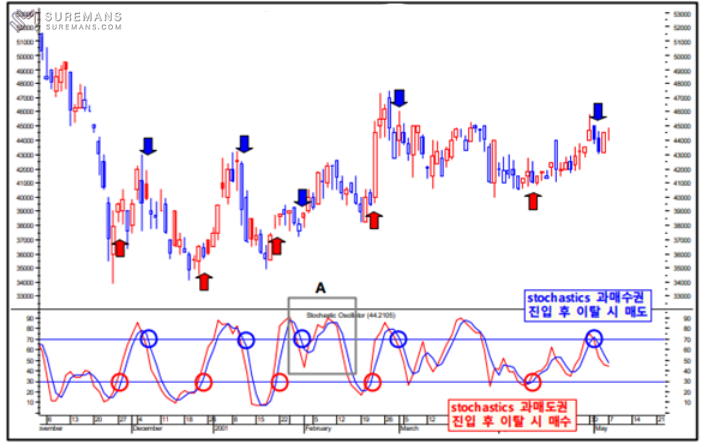

Case StudyⅠ 해설 : 스토캐스틱의 %D가 초과매도권에 진입한 뒤 상 향이탈을 하면 매수시기로 보고 매수하며, %D가 초과매수권에 진입한 뒤 하향이탈을 하면 매도시기로 보고 매도하는 방법이다.

단순히 스토캐스틱의 초과매도·초과매수 수준만을 가지고 매매하는 방법의 위 험을 줄일 수 있다. (n은 5일 k는 3일을 사용함) 그러나 A부분은 속임 수가 나타남을 볼 수 있다.

분석방법 Ⅱ

② %K와 %D의 교차를 이용하는 방법

— %K가 %D를 상향 돌파하면 매수하고 하향 돌파하면 매도한다.

— 그러나 위의 방법은 신호가 자주 나오기 때문에 속임수가 많아 이 를 보완하여 초과매수·초과매도 수준을 고려하여 %K와 %D의 교차 를 이용할 수있다.

— 다른 방법으로는 %D가 현재의 시장 추세와 같은 방향으로 움직일 때만 %K와 %D의 교차를 이용하는 방법 — %K와 %D가 모두 방향을 전환하였을 경우만 매매하는 방법

— 매매시기의 빠른 포착을 위해 %K와 %D의 간격이 좁아지거나 넓 어지는 것을 이용하는 방법 등이 있다

Case Study Ⅱ 해설 : 스토캐스틱의 초과매도수준에서 %K가 %D를 상 향 교차하면 매수, 초과매수 수준에서 %K가 %D를 하향교차라면 매도를 하는 방법이다.

위의 Case StudyⅠ에 비해서 비교적 매매 신호는 빨리 나타나지만 오히려 너무 빨리 신호를 나타내는 경우도 많이 있다. 한편 A, B, C 부분은 조건에 맞지 않기 때문에 매매 신호가 발생하지 않게 되는 국면이다.

분석방법 Ⅲ

③ Divergence를 이용하는 방법

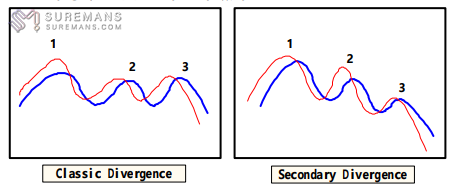

— Divergence는 가격의 움직임과 지표의 움직임이 다르게 나타나는 현상을 말한다. 예를 들어 가격의 저점은 낮아지는데 지표의 저점 은 높아지는 경우 등이다.

— Downward divergence는 가격은 신고가를 기록하고 있지만 스토캐스틱은 직전보다 낮은 고점을 만들고 있는 경우이다. 이런 경우는 조정이 임박했음을 신호하는 것이다.

— Upward divergence는 가격은 신저가를 기록하고 있지만 스토캐스틱은 직전보다 높은 저점을 만들고 있는 경우이다. 이런 경우는 반등이 임박했음을 신호하는 것이다.

Case Study Ⅲ 해설 : 스토캐스틱의 dvergence를 이용하여 가격을 예 측하는 방법이다.

그림의 좌측 국면을 보면 가격의 고점은 높아지는데 지표의 고점은 낮아지는 Downward divergence를 출현시키고 곧 가격 이 조정을 나타내는 모습을 보였다. 한편 그림의 우측을 보면 반대로 주 가의 저점은 낮아지는데 지표의 고점은 낮아지는 Upwnward divergence를 출현시키고 곧 이어 가격이 반등하는 모습을 보였다.

Divergence의 强度

— 한편 Divergence는 통상 두개의 고점 or 저점으로 만들어 지는 것 이 일반이지만 간혹 세개의 고점 or 저점으로 형성되는 경우가 있 다. 이때는 두개로 형성된 Divergence보다 세개로 형성된 것은 더 욱 강력한 매매신호가 될 수 있다.

분석방법 Ⅳ

스토캐스틱의 가장 큰 단점은 매매신호가 너무 잦게 나타난다는 것이다. 즉 속임수 신호가 많다는 것이다.

따라서 강한 상승 or 하락 추세에서는 약점을 드러낼 수 있다.

— 이를 보완하기 위해서는 추세에 순응하는 매매기법을 활용하는 방 법이 적절하다.

그러한 방법에는

— 추세에 맞는 신호만 이용하는 것으로서 예를 들어 상승 추세일 경 우는 매도 신호는 무시하고 매수신호만 매수진입에 이용하며 하락 추세일 경우에는 매수신호는 무시하고 매도신호가 나타날 때만 신 규포지션 진입에 이용하는 방법이 있다.

— 다른 방법으로는 스토캐스틱의 기간을 조정하는 방법이 있는데 다 소 주관적인 요소가 가미될 수 있을 것이다.

— 그러나 추세를 판단하는 것은 쉽지 않은 작업이므로 추세의 강도를 파악하는 지표인 ADX를 이용하는 방법을 제안한다. 즉, ADX가 상 승한다는 것은 추세가 강함을 나타내므로 추세에 맞는 매매신호만 을 이용하고 ADX가 하락 시에는 추세강도가 약하므로 초과매수·초 과매도 수준을 이용하는 기법이나 %K와 %D의 교차를 이용하는 매매기법을 사용하는 것이 효과적일 것이다.

관련자료

댓글 0개

등록된 댓글이 없습니다.